ここでは、ブロックチェーン技術の開発と代替投資のツールとしてのビットコインのステータスを分離することが適切です。

ブロックチェーンテクノロジー

Deloitteの調査によると、今日、ブロックチェーン業界は2017年の誇大宣伝をきっかけに作成された多数のプロジェクトをクリアし、業界はより穏やかに発展していますが、テクノロジー自体とその使用のための新しいオプションの両方に着実な関心があります。

Amazon、IBM、Walmartなどの大企業は、サプライチェーン、データ管理、プロジェクト管理におけるブロックチェーンのユースケースを探しています。 TechCrunchによると、ブロックチェーン技術のスペシャリストの採用は成長の点で2番目になりました。

ユーザーが既存のソリューションに基づいてブロックチェーンネットワークを構築できる、いわゆるBaasプロジェクト(サービスとしてのブロックチェーン)の開発には興味深い傾向が見られます。たとえば、AmazonとMicrosoftはすでにユーザーにBaasソリューションを提供しています。

銀行は、トランザクションの透過性を実装するためのブロックチェーンテクノロジーの統合にも目を向けています。この場合、既存のプロセスを根本的に変更する必要はありません。 「コンプライアンス」およびKYC(顧客信頼性評価)手順が完全に自動化される可能性が低い場合、分散テクノロジーを使用した支払いの透明性が業界の標準になる可能性があります。

業界の発展に対する主な障害は、依然として州による規制です。暗号通貨の流通は、依然として立法の枠組みの欠如と管理の欠如に関連しています。TelegramのTONブロックチェーンの事例は、業界で広く知られています。PavelDurovの会社自体は、米国証券委員会から1,850万ドルの罰金を科され、投資家から集められた12億ドルの資金は投資家に返還するよう命じられました。「Meta1Coin」プロジェクトも、2020年3月にSECによって凍結されました。また、市場は、FacebookがVisa、Spotify、Shopifyなどの他の企業と共同で立ち上げたLibraプロジェクトの歴史を今でも覚えています。当局からの批判を受けて、FacebookとVisaはプロジェクトから距離を置くことを余儀なくされました。

資産としてのビットコイン

2020年3月の市場崩壊時のビットコインの振る舞いを観察すると、BTCUSDの相場が4500のレベルに下落したにもかかわらず、ビットコインは非常に迅速に回復し、これは米国の株式市場の回復よりも早く起こったが、まだ10000のレベルを克服していないことがわかります。スモッグ。どういうわけか、市場のプレーヤーはビットコインの需要があるという確信を得ており、10,000の均衡価格はまだかなり安定しています。

2020年3月の市場崩壊時の主要な取引所取引資産に関連するビットコインの振る舞いを比較すると、取引所パニック中にすべての資産が同時に減少したことがわかります。さらに、ビットコインは良好な回収率を示し、石油の先物を上回りましたが、金に負けて、最も急速に成長している危機資産となったナスダック技術指数に大幅に譲りました。したがって、ビットコインは市場の部外者ではないという事実にもかかわらず、予備資産の役割を自信を持って果たしているにもかかわらず、まだ主導的な地位を占めていません。

投資市場の大手企業の一部は、ビットコインの投資の可能性を信じていると述べています。ヘッジファンドのチューダーインベストメンツの有名なマネージャーであるポールチューダージョーンズは、ビットコインを「優れた憶測」と見なし、投資の約1%を保有していると述べました。彼が指摘したように、従来のフラット通貨は他の資産に比べて下落するため、ビットコインはインフレに対するヘッジ資産です。

2月以降、米ドルの排出量は約4兆ドルに達しました。これが、連邦政府がCovid-19危機の際の米国における消費者需要の低迷を支援した方法です。米ドルの金利もほぼゼロに下がり、従来の投資と代替投資の両方への関心が高まりました。

それどころか、別の有名な投資家であるウォーレン・バフェットは、ビットコインとその見通しについて悲観的です。彼によると、ビットコインには価値がなく、誰かに売る以外に何もできません。同時に、ウォーレンバフェットは、2020年2月に暗号業界の代表者と会ったことが知られています。たとえば、メインのトロンジャスティンサンや他の「暗号のボス」と会いました。

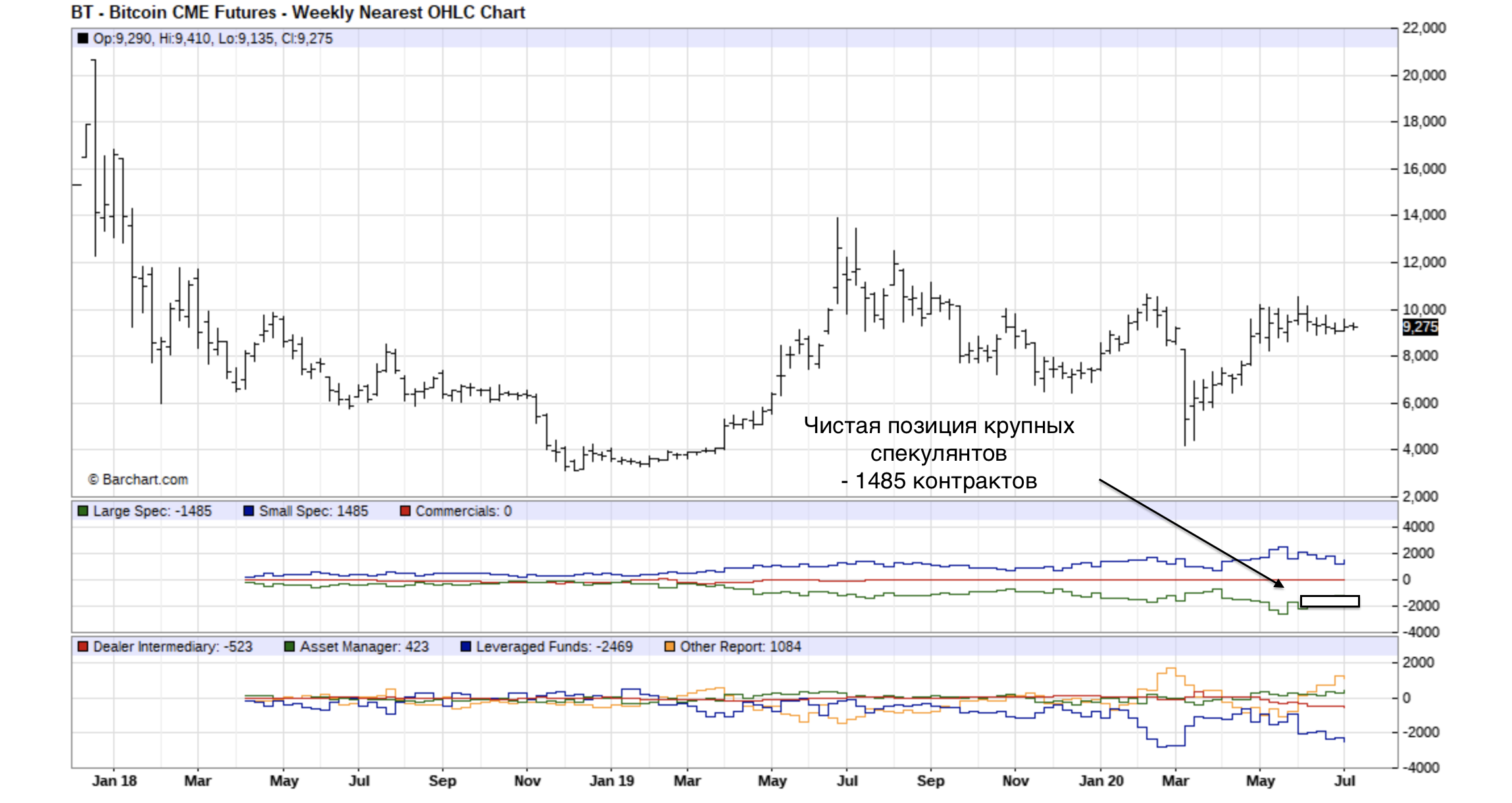

一般に、2020年7月現在のビットコイン先物のダイナミクスを見ると、これまでのところ、大規模な機関投資家は、暗号通貨の強気市場を期待せずに、正味のショートポジションを保持していることがわかります。もちろん、すべての場合に正しいとは限りませんが、資産の履歴を観察すると、通常、資産の大幅な価格上昇の前に、専門家の将来のショートポジションが減少することがわかります。

デリバティブの開発

投資資産としてのビットコインが依然として大規模な市場プレーヤーによって曖昧に認識されている場合、業界における投機的な方向性の急速な発展に注目することができます。ビットコインの未来とオプションは勢いを増し、プロのトレーダーの間で人気が高まっています。

したがって、Tokeninsightレポートの情報によると、2020年の第1四半期だけでも、ビットコイン先物の取引高は2.1048兆ドルに達し、2019年の4四半期の平均値と比較して300%以上増加しています。

このクラスの製品への関心は理解できます。2017年から2018年の暗号通貨の変動性は非常に高かった(従来の市場の変動性の2倍)。さらに、BTCUSDのボラティリティは1日あたり2〜3%に低下しました。これは、石油と金の先物に匹敵します。トレーダーがレバレッジドトレーディングに興味を持つようになるのはそのためです。資産が比較的安定しているように見えると、この資産の周りにデリバティブが開発されます。

憶測に従事する予定はないが、暗号通貨ポートフォリオをヘッジしたい人にとっては、以前は信頼できるヘッジツールが1つしかなかったため、先物市場の開発も役立ちます。CME取引所のビットコイン先物です。ただし、これはかなり高価なソリューションです。5ビットコインの契約サイズと契約金額の50%の保証担保(2020年7月の時点で約25,000ドル)では、多くの市場プレーヤーがそれを使用できません。

そのため、デリビット(クリプトデリバティブエクスチェンジ)などのプロジェクトの開発は、市場から熱狂的に受け入れられました。全体として、これは業界が発展していることを示す良い兆候です。これによりビットコインの価格が数倍に上昇しない場合(多くの暗号愛好家が期待するように)、これにより決済ツールとしての安定性が向上します。リスクを冒すことをいとわない投機家は、体系的な市場プレーヤーのリスクを軽減します。

その他の暗号通貨

2020年夏に他の暗号通貨はどうなりますか?

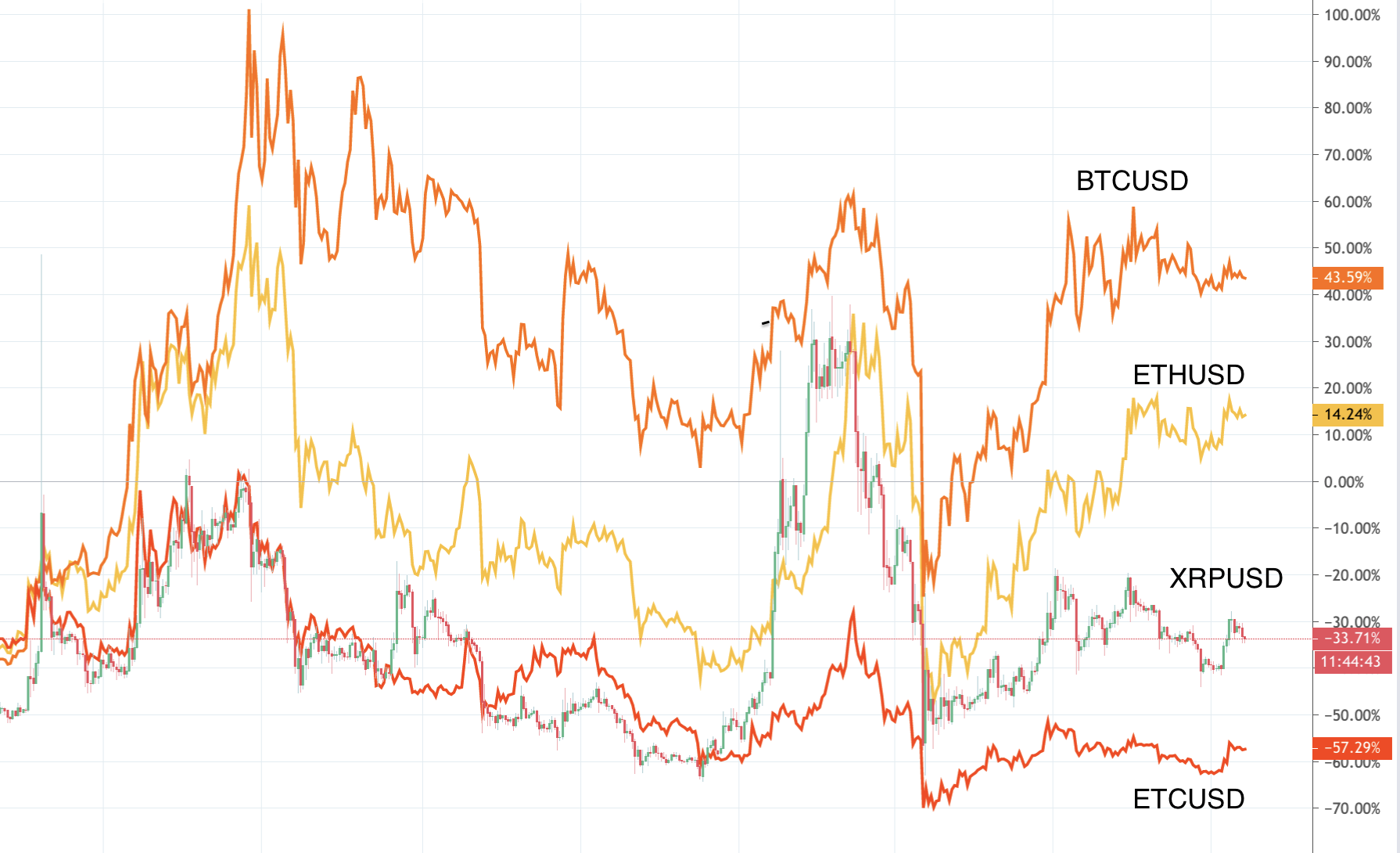

多くのアルトコインは、ビットコインのクラッシュによって引き起こされた2018年のハードランディングから回復することはありませんでした。以下のチャートは、BTC、ETC、ETH、およびXRPの比較ダイナミクスを示しています。これまでのところ、ビットコインの唯一の代替暗号通貨はEtheriumであることがわかります。そのため、一部の暗号通貨取引所では、先物を取引する機能が提供されています。

したがって、投資と投機の観点から、これら2つの旗艦は投資家と投機家の資本の大部分を引き付け続ける可能性があります。

暗号通貨の価格の変動性も、特定の資産に裏打ちされた暗号通貨である「stablecoins」への関心を高めています。これらの中で最も有名で最大のものはテザーですが、さまざまな「現実世界」の資産に固定された多くの通貨があります。

結論

2020年7月、ビットコインは自信を持って代替投資資産の位置を占め、その派生物は活発に開発されており、市場のプレーヤーがそれを使用するリスクを軽減しています。

これまでのところ、暗号通貨資産に関する興奮は見られませんでした。むしろ、ブロックチェーン技術はスムーズで戦略的な開発の軌道に乗っており、近い将来、さまざまな主要な市場プレーヤーによって適応されると言えます。一方、ビットコインはヘッジファンドの投資ポートフォリオで徐々に行われています(これまでのところ重要ではありません)。この傾向が続けば、10,000ドルの心理的マークの突破口と暗号通貨のさらなる成長を見ることができます。しかし、ビットコインの変動性が非常に高くなる可能性があることを忘れてはなりません。これは、トレーダーの方にとって朗報です。この場合、BTCUSD価格の上昇と下降に取り組むことができます。